De succesfactoren van de AnalysePortefeuille.

Hoe behaalden we deze rendementen? De uitzonderlijke rendementen van de AnalysePortefeuille zijn te danken aan vele factoren. Hieronder sommen we de belangrijkste succesfactoren op.

Een flexibele beleggingsportefeuille werd opgestart in 1999

De voorbeeldportefeuille in de Analyse nieuwsbrief bestaat in 2023 vierentwintig jaar ! De beleggingsportefeuille werd destijds opgestart op vraag van abonnees om op een overzichtelijke manier de vele adviezen in de Analyse nieuwsbrief te kunnen opvolgen.

De beleggingsportefeuille werd in september 1999 opgestart met een startkapitaal van 2 miljoen Belgische Frank. Omgerekend naar euro groeide de beleggingsportefeuille van 49.000 euro naar 915.000 euro.

De AnalysePortefeuille is zeer flexibel in zijn beleggingsbeleid. Er is de mogelijkheid om in alle financiële instrumenten en binnen alle activaklassen te beleggen: aandelen, obligaties, grondstoffen en cash.

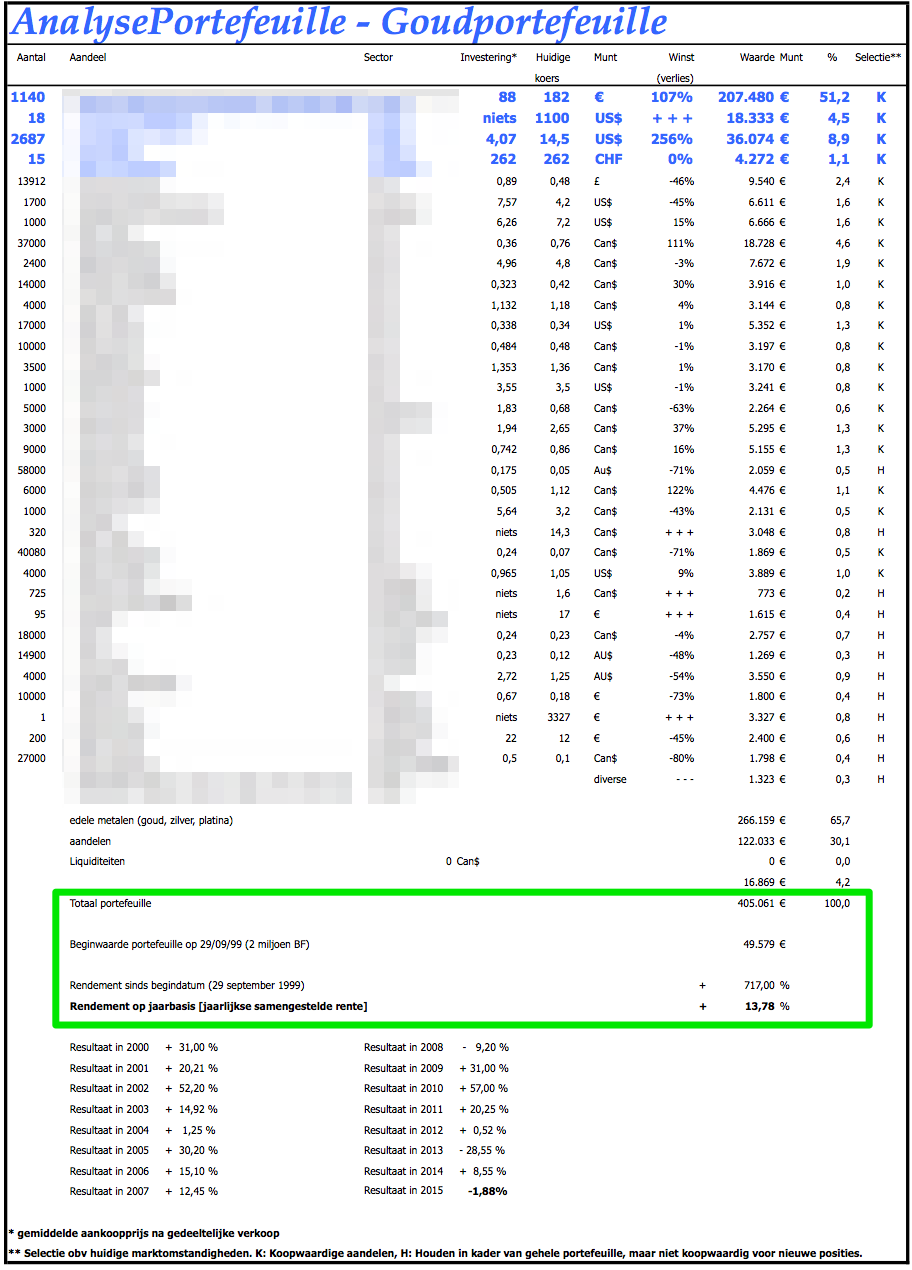

Maandelijks wordt het detail van de portefeuille getoond in de Analyse nieuwsbrief met het overzicht van de investeringen. Onderaan het portefeuilleoverzicht vindt men ook steeds de lange lijst aan jaarrendementen die teruggaat tot eind 1999.

Een crisisbestendige beleggingsportefeuille

Je kunt maar beter een beleggingsportefeuille hebben die bescherming biedt tegen financiële onrust. Het valt niet te ontkennen dat er sinds het jaar 2000 verschillende financiële crisissen zijn geweest. Terwijl heel veel beleggingsportefeuilles tijdens de verschillende crisissen grote verliezen optekenden, wist de AnalysePortefeuille niet alleen de verliezen te beperken. Toen de aandelenbeurzen bijna 50% daalden in 2008, beperkte de voorbeeldportefeuille de verliezen tot -9%. Vaak werden er goede tot zeer goede rendementen behaald in negatieve beursjaren (zoals +31% in 2000, +20% in 2001, +52% in 2002, en +20% in 2011. In deze jaren daalden de westerse beurzen vaak met meer dan 10%.)

De AnalysePortefeuille vormt een goede indekking tegen een belegging in wereldwijde aandelen. Als we de prestaties van beide beleggingen op grafiek vergelijken, zien we een verschil van dag en nacht. De ene belegging was crisisbestendig, de andere allerminst. De ene winnende beleggingstrategie was contrair, zowaar avant-garde, de andere beleggingsstrategie was marktconform. Marktconform staat voor meelopen met de kudde. En we weten wat met de kudde telkens gebeurt. Die wordt een paar keer geschoren en gemolken, en uiteindelijk afgeslacht. Een beleggingsportefeuille die meeloopt met de kudde kan naar onze mening moeilijk succesvol zijn op lange termijn.

Vermijden van verliezen staat centraal. Winst nemen is van levensbelang.

Wanneer een investering in de portefeuille verdubbelt of verdrievoudigt, iets wat vaak gebeurde, dan werd op zijn minst altijd de initiële investering verkocht. Op die manier heb je de belegging eigenlijk gratis gekocht en laat je de winsten verder lopen.

Verliezen vermijden is essentieel voor een goede beleggingsportefeuille. Iedereen weet het, maar probeer het eens toe te passen in de praktijk. Het ligt psychologisch vaak zeer moeilijk. Ook de AnalysePortefeuille is niet immuun voor verlieslatende beleggingen. Het is echter belangrijk hoe je dan met verliezen omgaat. Een fout die vele beleggers maken is om steeds bij te kopen in de verlieslatende beleggingen om de gemiddelde aankoopprijs te verlagen (ook beter gekend als down averaging). Dit is een techniek die wij vaak afraden en zelden toepassen. Het bespaarde ons dat de verliezen verder bleven oplopen.

16 % per jaar

We zijn GEEN professionele beleggers. We werken niet voor een bank, een financiële instelling en we zijn geen vermogensbeheerder. Wij werken duidelijk onafhankelijk, dat heeft zijn voordelen en werpt zijn vruchten af.

We schrijven een Nieuwsbrief en we formuleren ideeën die we in een Voorbeeldportefeuille gieten, waarbij de lezer die ideeën kan toetsen aan de werkelijkheid.

Professionele beleggers kunnen bij verre niet de resultaten tonen die wij hebben. Die hebben geen rendement van 16 % jaar in jaar uit, 23 jaar lang. 16 % is uiteraard een gemiddelde. Sommige jaren is het meer, andere minder.

De AnalysePortefeuille werd in september 1999 opgestart met een startkapitaal van 2 miljoen Belgische Frank. Omgerekend naar euro groeide de beleggingsportefeuille in 23 jaar van 49.500 euro naar momenteel 915.000 euro. Dit is een resultaat die elke trouwe lezer voor zichzelf had kunnen hebben, had hij die portefeuille gaandeweg gekopieerd. Dat is geen advies of sollicitatie om het te doen, het is gewoon een vaststelling.

Superieure rendementen over de ganse lijn

Op de grafiek zie je perfect hoeveel een investering van 100 euro in de AnalysePortefeuille is geëvolueerd sinds het begin van het jaar 2000. In de eerste plaats vergelijken we de prestatie van de AnalysePortefeuille met een zeer courante index: de MSCI World. De MSCI World is de index van de belangrijkste aandelen wereldwijd. De MSCI World is zowat de wereldwijde tegenhanger van de BEL-20, een zeer goede vergelijkingsbasis dus om onze eigen portefeuille af te zetten tegen de prestaties van de groep van de belangrijkste aandelen in de wereld.

Wat is de meest frappante conclusie die we kunnen maken? Is het de enorme rendementstoename van de AnalysePortefeuille? Of net het gebrek aan rendement die wereldwijde aandelen creëerden? Een belegging in deze wereldwijde aandelenindex heeft amper rendement opgebracht in euro’s en dat na 15 jaar! (rendementen in deze grafiek dateren van 2016, maar tot in 2023 hebben wereldwijde aandelen en zeker Europese aandelen het moeilijk om goed te presteren.) Bovendien moest deze belegging tot tweemaal toe een daling van 50% ondergaan. Doet dit ook uw ogen openen?

De kracht van geduld en blijven geloven in de juiste beleggingskeuzes

Wat we vaak horen is de reactie dat de goede rendementen van de AnalysePortefeuille zeer gemakkelijk te halen waren door enkel in goud te beleggen en voor de rest niets te doen. Maar was dat wel zo? En was dat wel zo makkelijk, dat niets doen? Iedereen die de afgelopen 20 jaar aanzienlijk in goud heeft belegd, wéét dat het allesbehalve evident was om vast te houden aan zijn goudbeleggingen. Steeds weer waren er een massa aan experts die eerst argumenten gaven om zeker geen goud te kopen als je er nog geen had, en niet veel later met argumenten kwamen aanhollen om je goud te verkopen als je er wel had. Steeds weer werd de goudbelegger de afgelopen 20 jaar in een emotionele roetsjbaan rondgereden waarbij hij heen en weer werd geslingerd om winst te nemen bij elke stijging en/of te verkopen bij de minste daling. Het was niet iedereen gegeven om lang op deze roetsjbaan te blijven zitten, maar het was wel de bedoeling van deze nieuwsbrief om onze leden hierin te begeleiden.

Beleggen op het juiste moment

Het is niet enkel van belang de juiste beleggingsovertuiging te hebben. Je moet ook de juiste overtuiging op het juiste moment hebben. Markttiming, noemt men dat in het financieel jargon, blijft volgens ons van groot belang. Veel beleggers denken dat dit zinloos is, maar met de AnalysePortefeuille puren we er extra rendement uit.

Het juiste tijdstip om bepaalde aandelenmarkten te kopen of te verkopen. Het juiste moment inschatten om van de evolutie van een munt te profiteren. Op het juiste moment investeren in die ene belegging die iedereen dood verklaart. Om daarna te verrijzen. Beleggen op het juiste moment is een bepalende factor in het succes van de AnalysePortefeuille

Het risico van concentratie omzetten in winst.

De AnalysePortefeuille is op bepaalde momenten zeer geconcentreerd belegd in specifieke beleggingssectoren. Dit is niet voor alle beleggers geschikt. De algemene beleggingstheorie wijst op het belang van spreiding en diversificatie in beleggingen. Dat belang ontkennen wij niet. Maar er is ook de regel dat om tot rijkdom te komen je in investeringen moet durven concentreren. En eenmaal een groot vermogen behaald, dan is het een kunst om die verworven rijkdom te behouden door in investeringen te diversifiëren. De AnalysePortefeuille heeft de concentratie zeer vaak succesvol omgezet in substantiële winsten, terwijl het risicobeheer nauwlettend in het oog werd gehouden.

Avant-Garde Beleggen

Avant-Garde is een metafoor voor een vernieuwende manier van werken. De AnalysePortefeuille bevat vaak beleggingen die anderen in een eerste fase zullen negeren, later ridiculiseren om ze ten slotte over te nemen en te doen alsof ze zelf op het idee kwamen. De AnalysePortefeuille investeerde in goud, de oliesector, Japanse aandelen en vele andere beleggingen op momenten dat weinigen er potentieel in zagen. De AnalysePortefeuille vermeed technologieaandelen en bankaandelen op het moment dat aandelen in deze sectore al veel te duur gewaardeerd waren en bijna iedereen ze nóg wou hebben.

Wilt u nog meer weten over wat onze visie omtrent Avant-Garde Beleggen inhoudt? Hoe dit al 38 jaar in de praktijk wordt gebracht? Lees dan verder via deze link!

Tegendraads beleggen

De AnalysePortefeuille kan lijnrecht ingaan tegen de consensus. En dat is heel vaak succesvol gebleken. De beleggingsportefeuille werd in september 1999 opgestart, toen de technologiezeepbel enorme proporties had aangenomen en alle aandelenbeurzen enorme recordkoersen optekenden. Vele beleggingsportefeuilles die eind jaren negentig werden opgestart, belegden volop in aandelen, en bij voorkeur veel in technologieaandelen. Analyse ging tegen de massa in, en vermeed vele aandelen die jarenlang zouden dalen. De portefeuille investeerde in beleggingen die tijdens de technologiegekte enorm onaantrekkelijk leken, zoals goudbeleggingen.

De onafhankelijke werkwijze zorgt ervoor dat onze Analyse ook uitgesproken negatief kunnen zijn op bepaalde beleggingssectoren (zoals bankaandelen in 2007) die op dat moment de lieveling van de sector zijn en enorm duur gewaardeerd staan op de beurs.

Verkoop beleggingen wanneer ze duur staan en koop ze wanneer ze goedkoop staan. Het is een gouden regel, maar wordt vaak niet toegepast. 23 jaar lang belegt de Analyseportefeuille al tegendraads.

Een onafhankelijke beleggingsvisie

Door de onafhankelijkheid wordt in de AnalysePortefeuille niet verplicht om continue posities te kopen en verkopen, om zomaar commissies te creëren zoals dat in financiële instellingen vaak het geval is. Hoe minder posities verhandeld worden, hoe minder onkosten. In de AnalysePortefeuille worden enkel posities verhandeld als dit het rendement ten goede komt.

Een beleggingsportefeuille die wordt samengesteld op basis van onafhankelijk advies biedt vele voordelen. Er is op geen enkele manier sprake van belangenvermenging met financiële instellingen, adverteerders of media-instellingen. Die complete onafhankelijkheid zorgt ervoor dat de AnalysePortefeuille vaak de meest correcte beleggingsbeslissingen kan maken.

De voorbeeldportefeuille wordt door vele leden met succes gevolgd.

Vele leden verkiezen de voorbeeldportefeuille volledig na te bootsen. Andere leden volgen de AnalysePortefeuille voor een deel van hun eigen portefeuille. Nog andere leden opteren ervoor om zelf de beste ideeën uit de AnalysePortefeuille te selecteren. Iedereen bepaalt wat hen het best bevalt.

Hier ziet u het overzicht van de AnalysePortefeuille op datum van 31 december 2015. Een specifiek gedeelte werd wazig gemaakt. Abonnees krijgen toegang tot alle informatie en opvolging. Vraag nu uw GRATIS proefexemplaar via de website of contacteer ons.

Heeft u een vraag?

Aarzel zeker niet om ons te contacteren of neem een kijkje in onze Veelgestelde vragen.

Contact